När EVO lämnade sin rapport för fjärde kvartalet i förrgår var det lite rörigare än det brukar eftersom resultatet, för att inte tala om balansräkningen, förstås påverkades av förvärvet av NetEnt. När man gått igenom siffrorna lite mer framträdde dock en rapport som tillsammans med ledningens kommentarer inte bara var urstark utan även lovade väldigt gott för de kommande kvartalen.

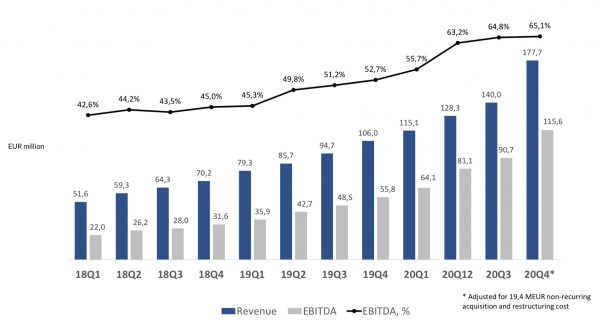

Som vi vant oss vid var omsättningen mycket stark- 178 miljoner euro (140 milj. i Q3), +68 % för ”gamla EVO” och december månad för NetEnt-delen, tillväxten var 51 % för EVO:s ursprungliga del. Det var 18 miljoner mer än analytikersnittet men helt i linje med vad jag trodde.

Omstruktureringskostnaderna, huvudsakligen reduktionen i personalstyrkan och outnyttjade lokaler, och avskrivningarna för nedläggningen av Netents live-del blev dock mer än jag och analytikerna trodde med nästan tjugo miljoners belastning på resultatet.

Om man dock tittar på det riktiga resultatet, utan jämförelsestörande poster, så ökade EBITDA med 107 %, vilket EVO själva kommunicerade, och vinsten ökade med runt 113 % om man räknar med ett resultat runt 100 miljoner euro för kvartalet utan omstruktureringskostnaderna. Utsikterna för 2021 var som sagt väldigt optimistiska.

Ledningen berättade att kundtillströmningen och spelandet är väldigt starkt idag, vilket vi som följer spelarantalen i EVO:s lobby förstås visste, men ändå. Därtill kommunicerade man att de 30 miljoner euro i synergier som man hoppas uppnå förväntas bli 40 istället och dessutom komma ”sex till nio månader tidigare” än man trodde i höstas. Inte minst höjde man den enda guidning som EVO traditionellt gör, EBITDA-marginalen, till 65 % på helåret. Detta var efterlängtat eftersom marknaden undrat om EVO kommer att kunna hålla sina starka marginaler med NetEnt inbakat. Som synes nedan steg tvärtom marginalen mot kvartalet innan för hela det nya bolaget om man rensar för omstruktureringskostnaderna.

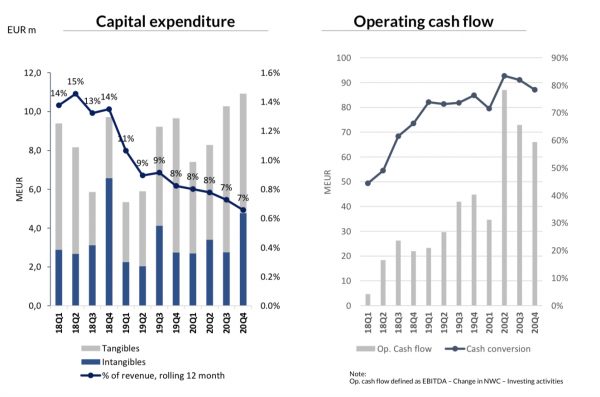

Ska man förenkla det hela lite så kan man säga att EVO tog kostnaderna på förra året och intäkterna kommer i år. Personalkostnaden som ökade från 31,5 till 38,6 miljoner, vilket bröt av den mycket fina trend man haft (nedan), kommer såklart att sjunka när man nästa kvartal inte belastas av uppsägningslöner liksom många andra kostnader som man nu kapar när man ska driva ett bolag istället för två.

Det enda som jag tycket stack ut på nedsidan var en svag omsättningsutveckling för NetEnt-delen med 5 % ökning på helåret. Detta uppmärksammades i många kommentarer men jag tror att man måste tänka om lite. Detta är inte en sammanslagning av två snabbväxande bolag. EVO köper inte tillväxt med NetEnt, det har aldrig varit planen. Tanken med köpet är istället att bredda sin verksamhet och bli en helhetsleverantör för onlinecasino. Man möter nu kunden med ”Vi har allt!”. Världens i särklass bästa livecasino och världens mest populära slottar. Dessutom kan man som jag skrev om i somras gå före med slottarna i nya delstater i USA, precis som skedde nyligen när Michigan öppnade, och få intäkter innan man hunnit bygga sin studio och startat liveverksamheten.

Trevligt nog kommer man att framöver särredovisa intäkterna från live och ”software” så vi kan se hur dessa två mycket olika verksamheter utvecklas var och en för sig. I övrigt kommer man inte att särredovisa någonting vilket är naturligt när man säger sig snabbt vilja ha ett bolag. Jag som (bl.a.) var med när HP, där jag jobbade, köpte Compaq en gång för länge sedan vet en del om hur illa det kan gå när två tidigare konkurrenter ska in under ett tak.

Hittills kan man bara vara imponerad av hur ledningen, sannolikt Sveriges bästa storbolagsledning, hanterat köpet av NetEnt. Att stänga livedelen på Malta på dagen var nog inte bara kostnadsbesparande utan även ett övertydligt besked till NetEnts personal om att nu är det nya tider. Att döma av rapporter i media och som sagt personalkostnaderna för kvartalet så har man gått fram på liknande sätt med bolaget i övrigt. Belöningen för detta kommer vi att få detta och kommande år. Förhoppningsvis leder inte de snabba aktionerna, som tydligen delvis ledde till juridiska klagomål, till någon dålig stämning och man lyckas knyta ihop bolaget till en välfungerande enhet med fyra varumärken- Evolution, Ezugi, NetEnt och Red Tiger.

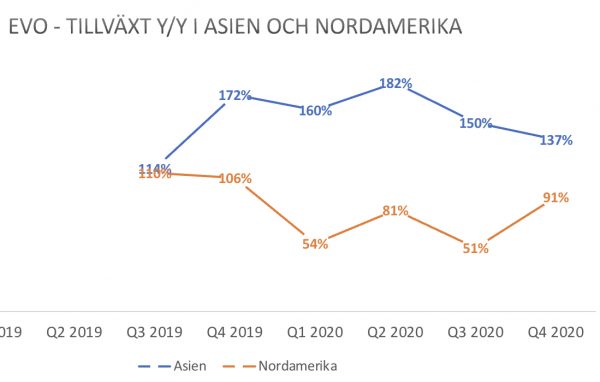

Utvecklingen i olika länder påverkades också rejält av förvärvet. Inte minst Nordamerika där alla delstaternas officiella siffror i New Jersey och Pennsylvania skvallrar om en otrolig utveckling, men påverkas också av att NetEnt kom med från 1 december. Nordamerika växte med 91 % på helåret, att jämföra med +51 % förra kvartalet. Även Norden och Storbritannien vände utvecklingen till tillväxt igen och Asien, vars omsättning är i princip helt opåverkad av förvärvet, ökade med 137 %.

Som jag nämnt tycker jag allt ser väldigt lovande ut för 2021. Jag tror att rapporten för första kvartalet som ju redan är halvvägs passerat kommer att bli mycket stark. Jag sitter såklart kvar med min stora exponering mot bolaget.

Alltid trevligt o intressant att läsa dina Fredagskrönikor.Trevlig helg.

Ursäkta sent svar. Tack roligt att höra!

?