Om man vill få en uppfattning om styrkan i Marshalls varumärke och vilken attraktionskraft det har i konsumentledet så kan man se hur många som bär Marshalls mest populära hörlurar, Major, när man går i större städer som Stockholm och Uppsala. Den höga marknadspenatrationen i Sverige för dessa rätt dyra hörlurar är inte resultatet av att svenskar valt det lokala märket. Ingen av konsumenterna i fråga har en aning om att detta är en svensk produkt, utan anledningen är helt enkelt att dåvarande Zound först gav sig ut på sin lokala marknad när man för tretton år sedan fick licensen att skapa hörlurar och bordshögtalare från Marshall Amplification.

Numera gör bolaget samma sak i övriga världen, inte minst på den gigantiska asiatiska marknaden. Det är svårt att missa potentialen i detta kommande år.

Sedan i våras är dessa båda företag ett, Marshall Group, och lämnade i förra veckan sin första rapport där bolaget varit konsoliderat hela perioden. Tidigare Zounds del av omsättningen är lejonparten av gruppens och har historiskt varit kraftigt varierande mellan kvartalen där det fjärde av naturliga skäl varit helt dominerande, men bolaget har sedan ett par år arbetat för att jämna ut detta, vilket börjar synas i siffrorna.

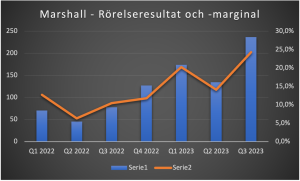

Trots det är det fortfarande rätt varierande, vilket man måste ha koll på när man läser företagets rapporter. Tillväxten var dock nästan densamma som kvartalet innan med fina 31 % men rörelsemarginalen fortsatte sin trend uppåt med urstarka 24 % (14 % i andra kvartalet och 20 % i första, rörelsemarginalen de första nio månaderna var 19,6 %).

Jag frågade bolaget vad den tydliga trenden beror på och det är föga förvånande ett resultat av flera faktorer. Förutom att den allt större omsättningen ger tydliga skalfördelar så har komponentpriserna fallit från toppen under pandemin till mer normala nivåer och samma sak gäller fraktpriserna från Kina till övriga världen. Man har också tack vare det starka varumärket kunnat höja priserna ut till kund.

Eftersom Marshall ännu är onoterat är kvartalsrapporterna väldigt begränsade men man nämner att pro forma för hela gruppen, alltså om den hade varit ett företag redan för ett år sedan, så hade man exklusive engångskostnader för förvärvet omsatt ”över fyra miljarder” och haft ett rörelseresultat på 800 miljoner kronor, alltså runt 20 % marginal. Detta tyder ju på att marginalen bör ligga här någonstans uthålligt och inte vara en tillfällig topp. Dessvärre vet vi inte så mycket om ”Amplification-delen” ännu mer än att den helt uppenbart är en mycket lönsam om än liten del av företaget samt, förstås, grunden för hela gruppens existens.

Det blir spännande att se hur det historiskt starka julkvartalet blir för nya Marshall Group men det är uppenbart att förvärvet har varit väldigt lyckosamt och bolaget går från klarhet till klarhet.

Börsintroduktion 2024…?